목차

- 아르바이트 세금 3.3%란?

- 아르바이트 세금 계산기

- 아르바이트 세금 3.3% 계산 방법

- 종합소득세 신고와 환급 방법

- 자주 발생하는 문제점 및 주의사항

아르바이트를 하면서 세금 문제에 대해 고민하게 된 적이 있을텐데요. 많은 아르바이트생이 3.3% 세금을 정확히 계산하는 방법을 잘 모르고 있는게 현실이기에 아래에서는 알바 하면서 3.3% 세금 계산의 의미와 계산기를 활용한 방법을 토대로 누구나 쉽게 이해하고 사용할 수 있도록 바로 알아보겠습니다.

아르바이트 세금 3.3%란?

아르바이트생들에게 적용되는 3.3% 세율은 고용된 근로자가 아닌 프리랜서, 계약직, 단기 아르바이트와 같은 비정규직 근로자들에게 적용됩니다.

이 세율은 국세와 지방세가 포함된 비율로, 월 급여에서 자동으로 원천징수됩니다.

일반 근로자들이 받는 근로소득세와 달리, 3.3% 세율은 고정되어 있으며, 별도의 공제 항목이 없습니다.

이로 인해 아르바이트생들은 고정된 비율로 세금을 납부하게 되며, 그 외의 소득이 있다면 종합소득세 신고를 통해 추가로 납부하거나 환급을 받을 수 있습니다.

아르바이트 세금 계산기

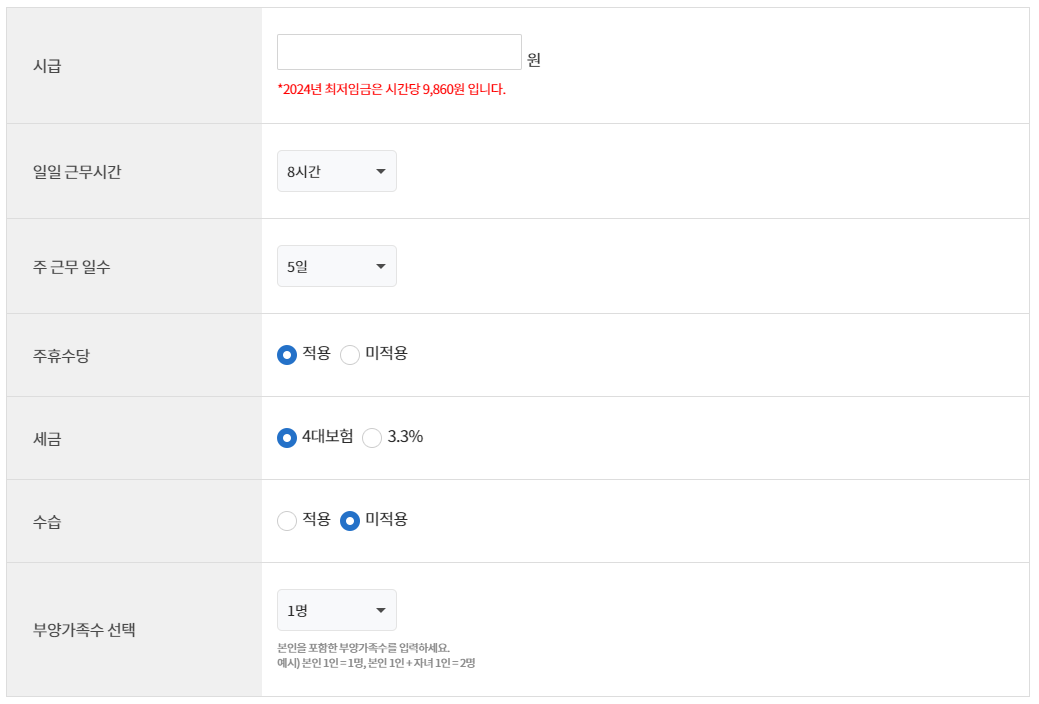

아르바이트 세금 계산기는 복잡한 세금 계산을 쉽게 도와주는 유용한 도구입니다.

아르바이트생들은 매달 급여에서 공제되는 3.3% 세금을 미리 예측하고, 실수령액을 정확히 파악할 필요가 있습니다.

특히 주휴수당이나 연차수당 등 추가적인 급여 항목이 있을 경우, 세금 계산기를 사용해 공제 금액과 실수령액을 보다 정확하게 계산할 수 있습니다.

이로 인해 불필요한 혼란을 방지하고, 나중에 발생할 수 있는 세무 문제를 사전에 예방할 수 있습니다.

아르바이트 세금 3.3% 계산 방법

세금 계산기는 단순히 3.3%를 곱하는 것만으로 끝나지 않습니다. 이를 위해서는 정확한 급여 구조와 근무 조건을 먼저 파악해야 합니다.

- 기본 정보 입력

시급, 일일 근무시간, 주 근무일수 등의 기본 정보를 입력합니다. 예를 들어, 시급 10,000원, 하루 8시간 근무, 주 5일 근무를 기준으로 한다면, 한 달의 총 급여는 10,000원 x 8시간 x 22일 = 1,760,000원이 됩니다. - 주휴수당 적용 여부

주휴수당이 적용되면 실질적인 시급이 상승합니다. 주휴수당이 포함되지 않은 경우, 기본급여에서 별도로 주휴수당을 계산해 더해야 합니다. 예를 들어, 위의 경우 주휴수당을 포함하면 약 1,936,000원이 됩니다. - 세금 계산

3.3% 세율을 적용해 원천징수될 금액을 계산합니다. 예를 들어, 급여가 1,936,000원이라면 1,936,000원 x 0.033 = 63,888원이 세금으로 공제됩니다. 이를 통해 최종 실수령액은 1,936,000원 - 63,888원 = 1,872,112원이 됩니다. - 실제 사례

예를 들어, 김씨가 월급 1,500,000원을 받는 아르바이트를 하고 있다고 가정해보겠습니다. 3.3% 세율을 적용하면 1,500,000원 x 0.033 = 49,500원이 세금으로 공제되며, 실수령액은 1,500,000원 - 49,500원 = 1,450,500원이 됩니다. - 계산 시 주의사항 및 절세 팁

- 주휴수당 확인: 주휴수당이 정확히 계산되고 있는지 확인하세요. 미지급된 주휴수당이 있는 경우, 추가 지급을 요구할 수 있습니다.

- 종합소득세 신고: 연말 정산에서 종합소득세 신고를 통해 추가 세금 환급을 받을 수 있습니다. 이를 위해 평소 소득 기록을 철저히 관리하세요.

- 공제 항목 체크: 필요 경비로 인정되는 항목이 있다면, 세금 신고 시 이를 포함해 절세 효과를 누릴 수 있습니다.

종합소득세 신고와 환급 방법

아르바이트를 하며 매월 3.3%의 세금을 납부하지만, 종합소득세 신고 기간인 매년 5월에 추가적인 절세 및 환급 기회를 놓치지 않는 것이 중요합니다. 종합소득세는 한 해 동안 발생한 모든 소득을 합산해 신고하며, 이를 통해 이미 납부한 세금보다 적은 세금을 내야 하는 경우 환급을 받을 수 있습니다.

신고 절차

- 소득 파악: 연간 소득을 모두 합산하여 파악합니다.

- 필요 경비 확인: 필요 경비가 있다면 이를 신고에 포함하여 세금을 절감할 수 있습니다.

- 홈택스 이용: 국세청 홈택스를 통해 종합소득세 신고를 진행합니다.

특히 환급을 받기 위해서는 소득 신고가 정확해야 하며, 필요 경비 및 공제 항목을 꼼꼼히 챙겨야 합니다.

예를 들어, 교통비나 자료 구입비 등 업무에 직접적으로 사용된 비용은 필요 경비로 인정될 수 있습니다. 신고 후, 과도하게 납부된 세금은 환급받을 수 있으며, 이 절차를 통해 아르바이트생들도 추가적인 소득을 얻을 수 있습니다.

자주 발생하는 문제점 및 주의사항

세금 계산과 신고 과정에서 흔히 발생하는 문제점들은 잘못된 정보나 오해에서 비롯됩니다. 다음은 자주 발생하는 문제와 주의해야 할 사항들입니다:

- 주휴수당 누락: 주휴수당이 정확히 계산되지 않거나 누락된 경우가 많습니다. 주휴수당을 정확히 계산하고, 이를 포함한 급여 계산을 해야 실질적인 세금을 파악할 수 있습니다.

- 과소 신고 또는 누락 신고: 소득을 정확히 신고하지 않으면, 나중에 세무조사를 받을 수 있으며, 이는 가산세를 부과하는 결과로 이어질 수 있습니다. 계약서에 명시된 모든 소득을 빠짐없이 신고하는 것이 중요합니다.

- 기한 내 신고: 종합소득세 신고는 매년 5월에 이루어지며, 기한 내 신고하지 않을 경우 과태료가 부과될 수 있습니다.

- 필요 경비 인정 항목의 누락: 세금을 절감할 수 있는 필요 경비를 놓치지 않고 신고하는 것이 중요합니다. 예를 들어, 직무와 관련된 교통비, 식비, 자료 구입비 등이 이에 해당됩니다.

절세 팁

- 공제 항목 확인: 연말정산에서 절세 효과를 극대화하기 위해 공제 항목을 잘 확인해야 합니다. 교육비나 기부금 등이 공제될 수 있습니다.

- 자문 받기: 전문가의 자문을 통해 세금 신고를 더 정확하게 할 수 있으며, 이를 통해 불필요한 세금 납부를 방지할 수 있습니다.

세금 신고와 관련된 절차와 규정을 제대로 이해하는 것이 중요하며, 이를 통해 불필요한 세금 납부를 줄이고, 환급받을 수 있는 기회를 놓치지 않도록 해야 합니다.